■はじめに

2024年3月14日に実施されたダブルスコープ 2024年1月期通期(2023年1月~2024年1月)決算説明会を、いわゆる文字起こしという形で、文章にして紹介します。

動画の内容も文章で読むと、新たな気づきもあると思います。前半部分と後半部分で分けて、今回は後半部分の業績見通しなどに関する部分です。なお、前半部分は、前期実績の説明部分です。

- ■はじめに

- ■当期予算に折り込んだ要因

- ■ダブル・スコープグループ 2024年重点戦略

- ■EV需要見通しと増産計画

- ■製品競争力強化の取り組み

- ■3.イオン交換膜(IEM)事業

- ■WSKにおけるイオン交換膜事業の展望

- ■4.会社概要・事業概要

- ■主要業績指標の整理

- ■当社のグローバル展開

- ■現在進めている投資と今後の課題

■2.2025年1月期業績見通し

■2025年1月期通期業績見込み

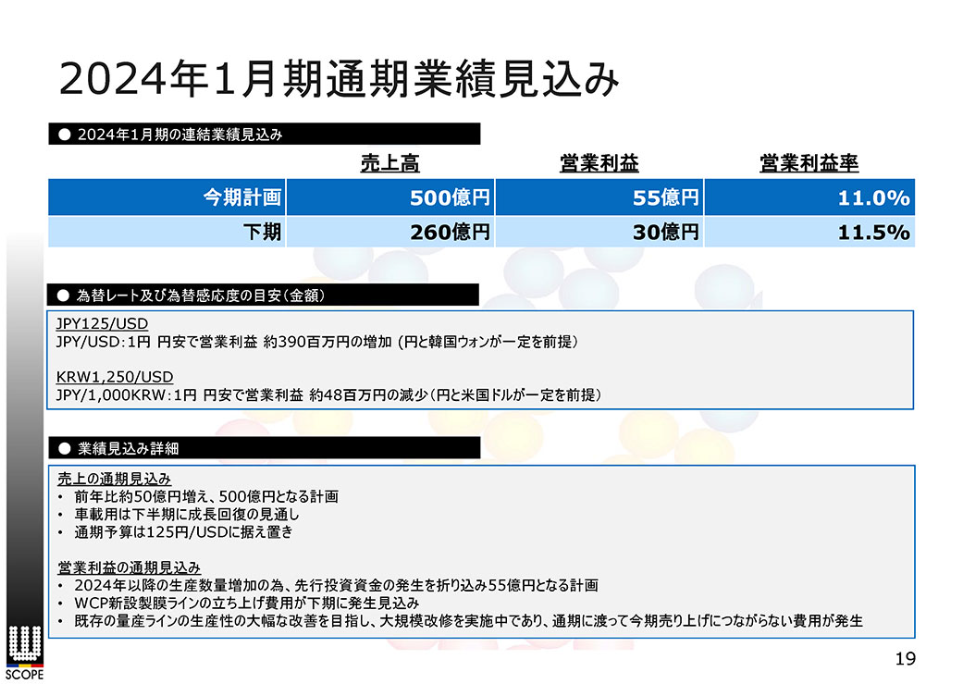

次のページにまいりまして、これまで 昨年、終わった期のご説明とさせていただきましたが、この2月からの新しい期間ですね、子会社の側では従来通り1月から12月となりますが、25年1月期 私どもの予算といたしましては 売上高 500億円 営業利益 40億円ということで 計画をしております。

上下の割り振りとしましては、上期 売上 230億円 下期 売上 270億円 営業利益 14億円 下期 26億円としております 。

詳細を次のページでご説明させていただきます。

■当期予算に折り込んだ要因

予算に折り込んだ要因 ということで、記載をしております。

後ほどのページでも出てきますけれども、私どものここ数年のですね、売上高の伸びからすると、昨年の実績から今年の予算500億円というのが、少し物足りないというお声もすでに頂いております。

そんな状況、どのような状況からですね、少し物足りなさを感じる売上高、計画になったかということ のご説明なんですが、昨年のご説明でもさせていただきました通り、民生用途の需要、これの回復の遅れというのが、まだ、昨年、下期も続いておりました。

今年どういうところから回復が見られるのか、少し不透明感がございます。

そういったところは 織り込んでおります。

それから、特に欧州においてですね、昨年末でですね、ドイツ、フランスで EVの補助金の停止、あるいは減額ということが、政策決定されまして、ある意味、年末にかけての EV の駆け込み 購買層の需要があったわけですけれども、これが年明けから、少し需要が軟化している、このようなエンドユーザーサイドの市場の状況がですね、セパレーターの販売に今年どのように影響するのかというところ、少し保守的に見る必要があろうかというところでございます。

それから、これは非常に何とも言い難いところなんですけども、先ほども お話ししました スエズ運河の紛争の問題がございまして、我々が韓国の工場から出荷した荷物がですね、スエズを通らずに、南アフリカを回ってお客様の工場に届くとすると、平時に比べて、1ヶ月ほど余分に時間がかかることになります。

そうすると昨年の後半は、特に11月、12月に出荷した商品の到着がですね、1ヶ月、 2ヶ月遅れてくるというところから、着荷遅れに伴うところの調整ですね。

在庫調整がどのような形で出てくるのか、少し折り込む必要があろうかというところでございます。

こういったところで、少し売上高としては、保守的な計画とはなっておりますが、また、後ほどの資料でもご説明しますけれども、特にEVの需要 というのは中長期的には大きく下がるものではなく、短期的に今年1年、あるいは上期での影響が出そうだという風に判断をしております

営業利益に関しては、これももう少し本当は 営業利益を積み上げていくという計画を昨年 考えておったわけですけれども、先ほどらい、ご説明しておりますスエズ運河の状況によってですね 欧州向けの海上運賃ですね これが非常に高騰しておりまして 特に1月では平常時の約3倍ぐらいのですね 運賃負担となっております。

これに関わる 営業利益の影響というのは、これが1年続くようですと年間で10億円を超えるぐらいの費用負担となってくる可能性もございますので、一定の額、織り込まざるを得ない という状況になっております。

続きましては、新規ライン CP7号8号の量産開始までの諸費用ということで、現在、試運転 サンプル出荷 等に取り組んでおりますけれども、商業ベースの生産になるまで先行費用が発生していく状況でございます。

続きまして 営業外費用の増加ということですけれども、経常利益が非常に予算上小さくなります。

8億円ということですけれどもハンガリー工場向けの設備投資資金 約600億円をこの期中に段階的に借り入れを進めてまいります。

これによる支払い金利の発生 支払利息の発生がですね 金額が大きいということと 今やはり 金利が非常に高止まりしておるというところで、今期予算上 支払 利息 32億円を計上をしております。

これは 借り入れ いっぺんに600億円を借りるわけではないので、段階的に進める中で多少 期ズレがあれば、金額も多少 変動することはあります。

このような状況の中で、さらに売上高を伸ばし、また収益性を改善していくということで 今、 次のようなところに取り組んでいきたいと考えております。

■ダブル・スコープグループ 2024年重点戦略

皆様ご存じの通り、EVの需要を中心に、市場の成長、拡大とういリチウムイオン電池産業については、非常に大きな展望が描かれている、ちょっと先に 次のページを見ていただきたいと思いますが、

昨今 昨年の後半からですね、EV の需要が若干短期的に鈍っているとで、先ほども 昨年のところでご説明をいたしましたが、特に欧州でもあるいは中国でもEVに対する補助金というのがだんだん薄まってきているということですけれども、補助金というのは そもそも市場形成の初期の勢いづけもあってのことだと思いますで、今後 2030年までを見た時にですね 色々な調査を私どもも しておりますが 、欧州市場では20%、米国市場でも今が小さいものですから それ以上の24%程度が期待できる 。

この中長期的な成長の見通しというのは大きく変わっていないという判断をしております。

前のページに戻っていただきまして、そういったことに備えまして、私ども韓国での生産も拡大を今しております。

一方で、これから先しばらくの生産拡大の軸足はハンガリー工場となります。

それから先ほども少し申し上げましたが北米に関しては IRAの内容をもう少し明確になり次第、意思決定をしっかりして、北米生産をされるご予定のお客様の案件のサポートがきっちりできるように準備を整えてまいります。

そのような中で、韓国、欧米、日本、アジア地域のですね EV用 電池 メーカーさん、非常に多くの会社から、お声かけをいただいておりますので今後新規のお客様の開拓というのも 具体化をしていく、あるいは、一部、具体的に サンプルのご 評価をいただいてる、そういったところでございますね。

こういった市場の拡大の中、収益の改善ということを 私どもの持つ生産技術であったり 自動化というところに取り組みながら、収益の改善を進めていきたいということを考えております、詳細 次の次のページに書いております。

■EV需要見通しと増産計画

また後ほど、ご説明しますけれども 成膜ラインの生産量を増やしていくこと、それから、特に品質確認のところになりますけども、設備、自動設備を入れてですね、人件費の削減と品質の安定化に取り組んでいこうということを考えております。

ちょっと戻っていただいて、それからここまで、セパレータ事業のお話になりますが、製造業として、新しい製品への取り組みも進めております。

ご案内のとおり、昨年からイオン交換膜事業を開始しております。

まずはリチウムの析出事業こういったところに取り組みますが、このリチウム析出工場で発生する 工場内の副産物除去、こういったところにも イオン 交換膜が使われる 、こういったニーズでの商談も継続しております。

それから、今回新しくご案内させていただきますけれども、その他の新規商品の開発も非常に進んでおります。

これは当社内で開発をしてるだけではなくて、ある特定のお客様との協業という段階に進みましたので、今回お話をさせていただくこととなります。

1つは PFASフリー透湿防水機能繊維ということであの湿気は通すけど水は通さない。

そういった 医療に使われるような繊維ですね、幅広い製品展開をしていく方針でございます。

それから 昨今 よく話題になります、これがどこでどういう風にリチウムイオン電池と共存して、あるいはマーケットが確立して市場を形成していくのかというのは、今の時点ではまだ 不透明なところも多いんですけれども、 全固体電池用の特殊なセパレーターどちらかというと イオン交換膜の技術に近い商品となりますけれども、こういったものの開発もしております。

次のページに参りまして、ここは先ほど見ていただいたEV 市場ですけれども、この EV 市場の成長性に合わせて、私どもも、やはり、中長期的な備えをしているという状況です 。

セパレーター 設備の納期がやはり 2年以上、3年 近くかかるものもございますので、将来をしっかり見通しをした設備投資を続けていく、またあるいはその設備投資に対してですね 、ここにお示ししている数量というのは、現時点で多くのお客様方からの長期的な予想をいただいております。

これを精査した上で、合算していくと、 2030年には 30億 平米を超えるような数量の需要をいただくことになろうかと進めております。

いいまいま進めているハンガリー工場での投資で、累計で20億m2のところまでは準備ができるかな という風に考えております。その先 北米需要に備えた設備投資を具体化していくことになります。

■製品競争力強化の取り組み

これを将来的にはあったり北米であったり、海外工場にも展開をしていくという計画でございます。と同時に、やはり セパレーター、非常にアナログな要素もございますので、出荷検査等のところに人員が非常に多くかかる特徴がございますけれども、こういった 検査 に人員が非常に多くかかる特徴がございますけれども、こういった検査の機器設備を自動化していくことにより、人件費の高騰 それから 人員確保難、こういったことへの対応をしていく、さらには 生産拠点が韓国、ヨーロッパ、北米と広がっていきますので それぞれの地域での歩留まりの向上ということと、それから 生産拠点間の品質 ばらつきを抑えてお客様へのサービスに努めていくとそういった 効果があろうかと思います。

■3.イオン交換膜(IEM)事業

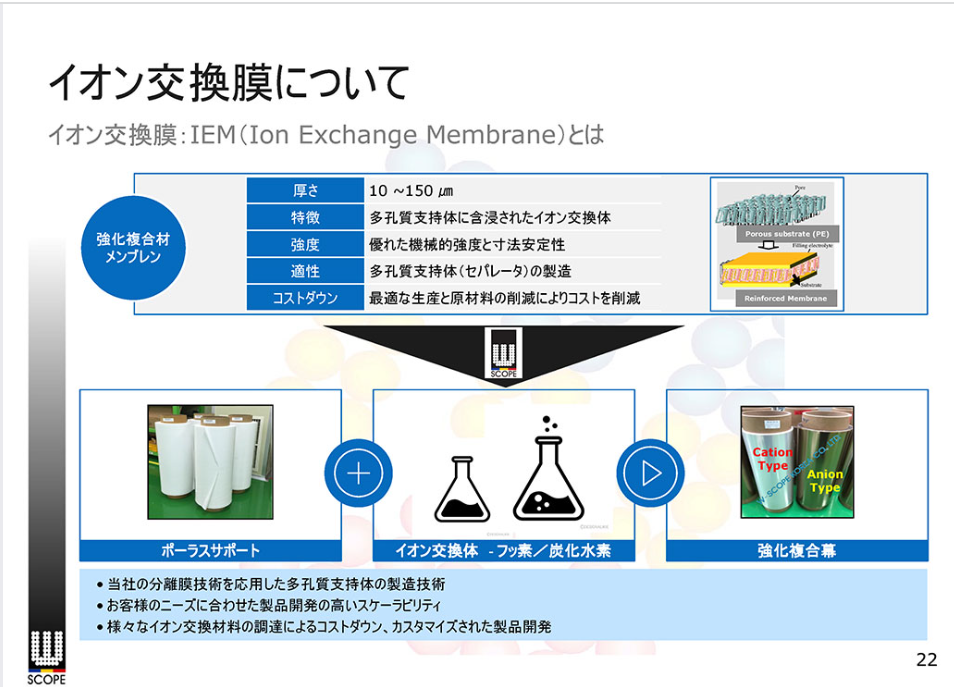

次のページに移りまして、イオン交換膜事業について簡単にご説明をさせていただきます。

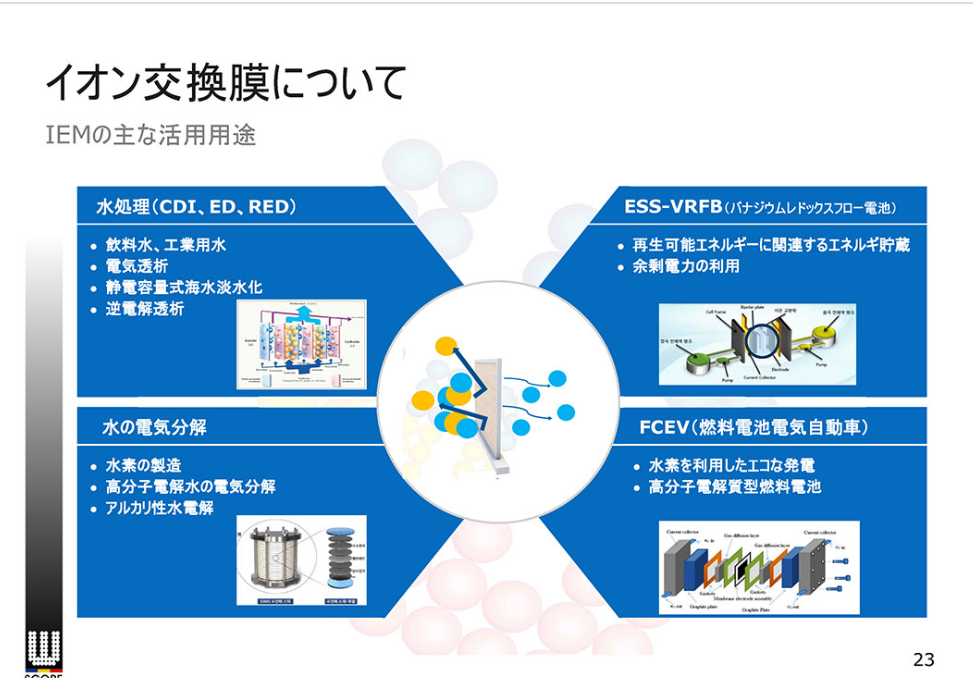

この資料は、昨年、皆様にもご説明を進めてきた資料ですけれども、水処理それから 電池ですね 書いておりますけれども 、電池に対する使い方 先ほど少し申し上げた 全固体電池 と思います。

それから 水の電気分解ということで ここ数ヶ月 特に注目されているのは水素ですね。

水素エネルギーの水素作るための水の電気分解 それから FCV そういったところですね 水素、これも水素ですけれども、水素の水素自動車用のところにも使われるとその他いろいろな用途がまだ開発されていますけれども、今後、用途はお客様と一緒に検討しながら、広げていくことになろうかと思います。

■WSKにおけるイオン交換膜事業の展望

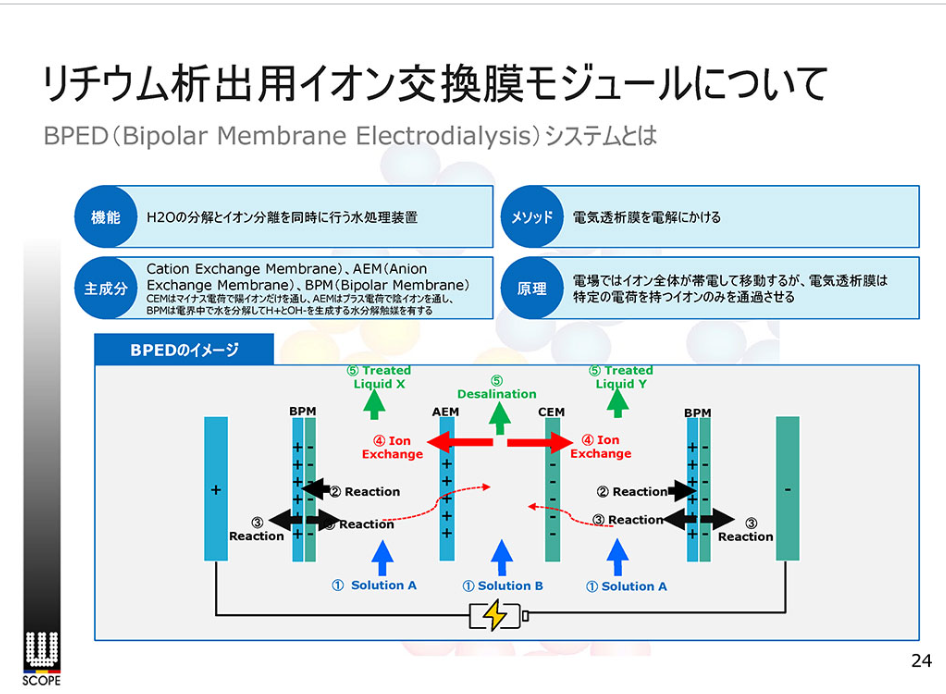

現状みえているところでは、次のページのご案内になりますけれども私どもも、昨年始めまして この工程、イオン交換膜を作るだけではなくて、お客様がそのまま工場で使われるスタックモジュールと言われるですね、設備の一部をまでを組み立てていきます。

で、成膜のところは もともと 得意とするところですけれども その設備を作るにあたっての自動化を進めていきます。

お客様の需要見通し、今のところ、昨年の受注が400 セットであったものが2030年には1万セット 25倍になってきます 。

このためにスタックモジュール 組み立ての自動化を推進して大量生産、安定した 大量生産が実行できるように準備を整えていくところでございます。

ここまでが今年の業績見通しとですね、ダブルスコープが今年、取り組んでいく事業についてのご説明となります。

■4.会社概要・事業概要

はい、次のページお願いします 。大きな変更はないんですけども いくつかのページ をハイライトでご説明をさせていただきたいと思います。 この次のページですかね。

■主要業績指標の整理

これは1つ 色分けをしておりますけれども私どもあるタイミングで 2017年16年ぐらいのタイミングで それまで中国の民生 マーケット向けの販売が非常に多かったものを韓国の電池 メーカーさんと一緒に 欧州 EV メーカーさん向けのサプライチェーンに入っていこうという方向転換をしまして、18年から20年まで本当に多くの皆様にご心配をおかけしましたけれども、急激に 売り上げが伸びるわけではなくてですね、自動車業界に参入するための準備期間でございました。その中で なかなか 収益を作り上げていくことができなかったわけですけれども、この自動車案件、本格的に稼働するようになった21年からは です ね 売上高の伸び、それから営業利益も安定的に成長してまいっております。

先ほどお話しましたように少し残念ですけど 今年 来年あたりは成長が止まったり また次のステップの設備投資の期間でもあるので収益を短期的には悪化させますけれども 大きな流れとしては 売上 利益を改善していく そういった計画の途上にある状況でございます

■当社のグローバル展開

次のページお願いいたしますけれども、韓国の製造から始まって、ハンガリー工場のそれから今後の北米工場をセパレーターで作っていこうと、フランスの少し今動きが明確ではない状況です。

リチウムの析出工場に対する供給、これをしっかりしていくということになります

■現在進めている投資と今後の課題

次のページお願いします。今後の戦略、概ねこれまでお話ししてきたことですけれども 、韓国工場、海外工場、ともにお客様の需要が増えていく、そういった 見通しを頂いておりますので、しっかり、それに見合う設備投資をしながら、多少変動は出るかもしれません。

けれども 収益性も改善していくという計画となっております。イオン 交換膜事業に関しても、今後、用途を広げていき、生産数量、販売数量を増やしていく計画となっております。はい以上で私の方からのご説明を終わらせていただきます

読んで頂き、ありがとうございました。誤字脱字、乱文雑文、すいません。

素人が趣味で書いているブログです。その点を留意して、情報の正確性などご容赦ください。

また、

●はてなIDをお持ちの方はブログの最後にある「スター★」ボタンで評価し、「Bブックマーク」ボタンでお気に入りとして保存を。

●Facebookアカウントをお持ちの方はブログの最後にある

「Ⓕシェアする」ボタンでシェアを。

●Twitterアカウントをお持ちの方はブログの最後にある

「ツイートする」ボタンでツイートを。

●「コメントを書く」ボタンでコメントを。

いただけれと励みになります。

以上