W-SCOPEの中期経営計画『Vision 2021』の振り返り

■はじめに

ダブルスコープは、2022年8月12日に2022年12月期の中間(2Q)決算発表を予定しています。

その前に中期経営計画が開示される可能性もあり、前回の中期経営計画を振り返り、評価したいと思います。

5年先ぐらい長期の業績から株価が高いか低いか判断できる本も最後に紹介してまおす。

▼目 次

- ■はじめに

- ■そもそも、中期経営計画とは

- ■中期経営計画の開示は努力義務

- ■過去のW-SCOPEの中期経営計画

- ■W-SCOPEの中期経営計画『Vision 2021』の振り返り

- ■ビジョン

- ■成長への基本戦略(セパレーター事業)

- ■ 成長への基本戦略(新規事業)

- ■ 係数目標

- ■中期経営計画の開示はあるか

- ■長期の業績から株価が高いか低いか判断できる本

- ■前回のブログ

■そもそも、中期経営計画とは

中期経営計画とは、3〜5年後の企業のビジョン、目標を達成するための戦略、施策や具体的な数値目標も含めて表現される計画です。

企業の3〜5年後の目標に対して現状把握することを目的です。 売上や利益、経営指標など具体的な数値で決める計画するのが一般的です。

中経と略されることもあれば、企業の内部であれば、3カ年計画や5カ年計画と表現されることもあります。

ここから余談です。

少し不思議ですが、この中経とか、3か年計画や5カ年計画は、欧米など海外では存在せず、日本独自の慣習のようです。

海外ではAnnual Report(年次報告書)の中でStrategic Plan(戦略計画)として表現されることも多々ありますが、独立した開示資料として存在しないそうです。

どうして、日本企業だけあるのかはわかりません。

〇カ年計画というのは、歴史を振り返ると、日本の明治時代からあります。

明治時代は海軍の増強計画で、海軍は戦艦の購入など複数年度で巨額の予算がかかり、かつ、船の年齢に応じて、計画的な整備が必要になるので、5年から10年の期間で整備します。

日清戦争前1883(明治16)年度に海軍増強の 8 ヶ年計画を政府が承認されました。

日露戦争後、六六艦隊(戦艦6隻・装甲巡洋艦6隻からなる六六艦隊の実現するための計画)実現のためのため1896年度より1905年度までの10ヵ年計画もあります。

満洲産業開発五カ年計画:1937年(昭和12年)4月から開始された、日本の統制経済とも連動した満洲国における経済開発計画

経済自立五ヵ年計画 :後の日本における初の長期経済計画(アメリカの依存した日本経済の自立、復興を図る)

など、歴史的に政府でよく利用した〇カ年計画を民間が取り入れ、それが中期経営計画に発展したのもかしれません。

以上 余談終わりです。

■中期経営計画の開示は努力義務

上場企業でも、中期経営計画の開示は罰則のあるような義務でなく、努力義務のような扱いです。

金融庁と東京証券取引所が共同で作成して開示する「コーポレートガバナンス・コード」(望ましい企業統治の方針)では以下のような規定があります。

【原則3-1.情報開示の充実】

上場会社は、法令に基づく開示を適切に行うことに加え、会社の意思決定の透明

性・公正性を確保し、実効的なコーポレートガバナンスを実現するとの観点から、

(本コードの各原則において開示を求めている事項のほか、)以下の事項について開

示し、主体的な情報発信を行うべきである。(ⅰ)会社の目指すところ(経営理念等)や経営戦略、経営計画

【原則4-1.取締役会の役割・責務(1)】

取締役会は、会社の目指すところ(経営理念等)を確立し、戦略的な方向付けを

行うことを主要な役割・責務の一つと捉え、具体的な経営戦略や経営計画等につい

て建設的な議論を行うべきであり、重要な業務執行の決定を行う場合には、上記の

戦略的な方向付けを踏まえるべきである。

補充原則 4-1① 取締役会は、取締役会自身として何を判断・決定し、何を経営陣に委ねるのか に関連して、経営陣に対する委任の範囲を明確に定め、その概要を開示すべき である。 4-1② 取締役会・経営陣幹部は、中期経営計画も株主に対するコミットメントの一 つであるとの認識に立ち、その実現に向けて最善の努力を行うべきである。

【原則5-2.経営戦略や経営計画の策定・公表】 経営戦略や経営計画の策定・公表に当たっては、自社の資本コストを的確に把握 した上で、収益計画や資本政策の基本的な方針を示すとともに、収益力・資本効率 等に関する目標を提示し、その実現のために、事業ポートフォリオの見直しや、設 備投資・研究開発投資・人的資本への投資等を含む経営資源の配分等に関し具体的 に何を実行するのかについて、株主に分かりやすい言葉・論理で明確に説明を行うべきである。

■過去のW-SCOPEの中期経営計画

ダブルスコープは、2018年08月09日を最後に開示されていません。

それまでは毎年、公表(2015年から2018年まで)していて、2018年を最後に開示されなくなりました。

開示されなくなった理由は、

売上利益計画の未達成、財務体質の悪化、新型コロナ問題などが続いて、流動的な要素が増え、具体的な数値を計画することが難しかったからかだと思います。

2020年以降は新型コロナ問題でいった説明が決算説明会でされた記憶があります。

なお、過去の中期経営計画はダブルスコープのIRサイトで確認できます。

▼ダブルスコープのIRサイト

2021年10月14日付『設備投資決定及び欧州法人設立に関するお知らせ』

2022年07月28日付『新規事業への取り組みに関するお知らせ』

と重要な計画は開示されています。

ただ、売上、利益の3から5年間の長期的な計画(業績予想の計画数値)が開示されていません。

そのため、来期以降の業績予測は、軸になる会社の業績予想の具体的な数値がない状態で、証券会社のアナリストや個人投資家、経済雑誌が各自予測されるので、目標株価(理論株価)に大きく差がでるのかも知れません。

■W-SCOPEの中期経営計画『Vision 2021』の振り返り

それでは、中期経営計画『Vision 2021』 2018年8月9日開示時の内容をについて、各項目に評価したいと思います。

■ビジョン

1.ビジョン

メンブレンフィルム専業メーカーとして、リーディングカンパニーを目指します。

2022年07月28日付『新規事業への取り組みに関するお知らせ』で開示された通り、イオン交換膜の生産を計画しています。

ただ、まだリチウムイオン電池のセパレーターフィルムの専業メーカーで、メンブレンフィルム専業メーカーというイメージではありません。

なお、リチウムイオン電池のセパレーターフィルムでは、韓国2位、世界で5位から6位の会社という現状で、リーディングカンパニーとは通常、国や世界でシェア1位の会社に冠されるので、『セパレーターフィルム』に限っても、リーディングカンパニーと呼ぶのはまだ早そうです。

イオン交換膜などメンブレンフィルム(膜状のフィルム)の製品の種類を増やして、リチウムイオン電池のセパレータ-のシェアを拡大して順位を上げている現状です。

『メンブレンフィルム専業メーカーとして、リーディングカンパニーを目指している』と『目指している状態』で現状では、その可能性も高そうなので、合格点を上げてもよさそうです。

■成長への基本戦略(セパレーター事業)

2.成長への基本戦略

① リチウムイオン電池セパレーター事業

2015 年以降 スマートフォン用途等の民生用電池市場の安定成長に加え、中国のxEV 用途で成長速度を上げた リチウムイオン電池市場は 2018 年までの 3 年間で約 2 倍の市場規模に成長しました。今後更に各国の環境対策にも後押しされ、2021 年までの 3 年間に 2018 年比およそ 2 倍の市場規模にまで成長する見通しとなっております。

このような市場見通しの中、リチウムイオン電池主要部材メーカーとして以下の成長戦略を実行します。

市場の拡大に伴う生産能力の拡大

大型製造ラインによる生産性の追求

製造原価低減へのチャレンジ

電気自動車の安全性を担保する高品質の維持

『(リチウムイオン電池の市場規模が)2021 年までの 3 年間に 2018 年比およそ 2 倍の市場規模にまで成長する見通しとなっております。』

この見通しは正しかったのでしょうか。

リチウムイオン電池の世界市場は2025年に12兆円超え、EV向けや定置用がけん引:蓄電・発電機器 - スマートジャパン

↑のサイトで『2021年の市場規模は前年比57.0%増の10兆5126億円が見込まれる。』とあります。『見込まれる』とありますが、2022年5月16日発表の調査結果なので、実績に近い数字と考えてよさそうです。

リチウムイオン二次電池の世界市場 市場動向1 | マーケット情報 | エンプラネット

『2019年見込 4兆8446億円 2018年比 121.2%』とあるので、2018年の市場規模は3兆9972億円で計算できます。

10兆5126億円 ÷ 3兆9972円 =約2.63倍です。

リチウムイオン電池の約2.63倍はおよそ2倍と表現の中におさまる範囲で、かつ、見通しよりいい数字であり、『見通しは正しかった』と評価できます。

『 市場の拡大に伴う生産能力の拡大』

については後述する数値目標で評価したいと思います。

リチウムイオン電池セパレーター市場はサプライヤーが限られこともあり、顧客との長期契約で販売されますから、滞留在庫になることも少ないので、売上イコール生産能力と考えていいと考えるからです。

『 大型製造ラインによる生産性の追求

製造原価低減へのチャレンジ』

については、達成(合格)としましょう。

https://www.hankyung.com/economy/article/2022072939751

↑は『WCP 2025年はセパレーター生産能力を3倍に拡大』といった韓国メディアの記事です。

崔氏は「独自の延伸工程を構築することで、品質を維持しながら生産歩留まりを向上させ、独自の技術で建設された世界最大の幅5.5mの生産設備も備えています」と崔氏は述べ、「両面同時塗装技術を適用することで、従来の断面コーティングに比べて生産性を2.2倍向上させました」と述べました。

といった内容があり、この内容が事実であれば、合格といっていでしょう。

『 電気自動車の安全性を担保する高品質の維持』

についても達成(合格)としましょう。

韓国電池3社、原材料高が重荷に LGエネは減収減益: 日本経済新聞

2022年8月4日付の

サムスンSDIは3社で唯一、増収増益。

電池部門売上高は50%増、営業利益は45%増と安定成長。

ニッケル含有量を高めた高性能な車載電池の販売が好調。

といった記事ですが、『高性能な車載電池』がポイントです。

サムスンSDIはダブルスコープの売上の8割程度を占めます(2021年87.5% 2020年77.5%)。

2022年07月25日『業績予想の修正および営業外損益の計上に関するお知らせ』

に2022年通期の売上予想を380億円から440億円に上方修正しています。

その中で、「民生系用途及び車載系用途ともに主要顧客の需要が安定して伸びたことにより販売数量が期初計画を 10%程度上回りました。」とありますの。安全性を担保して高品質の維持きており、三元系高性能のサムスンSDI向の売上も堅調だと考えられます。

▼三元系高性能のサムスンSDIの電池が好調という話のブログです。

『電気自動車の安全性を担保する高品質の維持』の計画は達成された、つまり、合格と考えてよさそうです。

■ 成長への基本戦略(新規事業)

② 新規事業への取り組み

現状の当社の事業はリチウムイオン電池用セパレーターの単一セグメントとなっておりますが、当社の保有する生産技術が 基本的にはメンブレンフィルムの製造技術です。 今後更に以下の様なセグメントに取り組むべく製品開発を続けて参ります。

●エネルギー関連用途 ︓ 次世代電池・キャパシタ等

●水関連用途 ︓ イオン交換膜、水処理フィルタ等

●空調関連用途 ︓ 不可逆フィルタ等

●医療用途 ︓ 透析膜、人口皮膚等

製品開発を『続ける』ことが計画ですので、現在も続けており、イオン交換膜の量産化は着手していることので、及第点は与えられそうです。

イオン交換膜の用途(アプリケーション)は不明です。

2018年3月の株主総会の内容が

ダブルスコープ(6619)株主総会に行ってきた。 | 総会おじさんの株式投資ブログ

で記載されています。

『イオン交換膜は来年に早まる可能性がある。30~50%の利益率。売上の10%を占める予定。イオン交換膜は寿命が長い。発電所を作るのが難しい場所に発電所を作るのに必要。車向けにも販売できるはず。』

というた崔元根社長の発言があったようです。

『難しい場所での発電所』『車向けに』といった発言から、燃料電池で利用せれるイオン交換膜の可能性が高い印象でした。

https://www.yna.co.kr/view/RPR20220725000700353

↑のの韓国メディアの報道に、『イオン交換フィルムの応用分野は、水質改善、水の電気分解(水から水素や酸素を製造)、エネルギー貯蔵、給水など幅広い用途があり、特に水質改善の工程でイオンを選択、濃縮する技術は、海洋や湖沼からリチウムなどの主要鉱物を取り出すキーテクノロジーとして、国産化の最初の例となることが期待』とあるので、海水から塩やナトリウムなどの資源を抽出するときに利用さるものかもしれません。

崔元根社長の新製品、新規事業の話は、どこまでが夢に近い目標で、どこまでか現実的な目標かわからず、話、半分ぐらいで聞いた方がいいと思います。

正直なところ、現時点では期待できる内容か判断できません。

▼2021年12月期有価証報告書 研究開発活動

ダブルスコープは赤字、負債で苦しい時も将来の種をまいていました。2021年12月期有価証報告書 研究開発活動には上記の通り、未来素材: イオン交換膜の開発とあります。

イオン交換膜用の新規工場の投資額:約600億ウォン(約60億円)で、量産目的の投資です。

ROIC15%を目指すなら年間9億円から12億円程度の利益回収が目標でしょうか。

ただ、固定費先行のビジネスと思われ、5年後位に今のセパレーターのようなにキャッシュフローマシーンになれるか注目したいです。

こういった本で勉強するとダブルスコープの握力もあがりますし、今後の発表、開示も楽しめると思います。

ただ、イオン交換膜は、旭化成、AGC(旧旭硝子)、東レ、富士フィルムといった日本を代表する歴史のある大手の化学企業が、虎の子のように大事に敷いてる付加価値、利益率の高い製品のようで、本当に量産して、事業化する見込みがあるのか、私は半信半疑です。

↑は膜(メンブレン)分離に関する本です。

一般的に、膜(メンブレン)とは特定の物質だけ通して、分離するためための材質です。私たちの皮膚も、空気や水分なと特定のものだけ通すので、膜も一種です。

こちらの本ですが、Amazonのレビューを読むと、

海水から淡水を生み出すために使う「逆浸透膜」、燃料電池の溶液管理に使う「セパレータ」、CO2を分離することができる「CO2分離膜」など、最先端の「膜」の仕組みや使い方を簡易に

理解できる内容であり、「膜」のことを全く知らない人でも概要を理解できる。

膜分離の原理、どんなものが分離できるかなどを図解

を示してわかりやすく書いてあります。

基本的なこと分離についての概要をとりあえず知っておけばいいという人に最適です。

『イオン交換』の本より、こちらがいいかもしれません。

中古品の値段(2,000円ぐらい、新品3,080円)も結構するので評価が高いことがわかります。本の内容は、古本の値段とだいたい比例します。私も発注予定です。

新規事業、新製品に関するブログも紹介します。

■ 係数目標

● 低い目標だった前回の中期経営計画

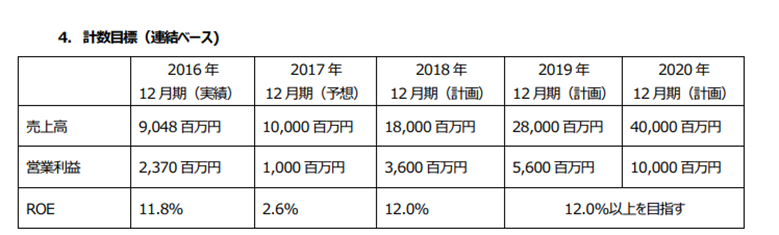

まず、2018年8月に発表した中期経営計画の数値目標は、

前年2017年8月に発表した中期経営計画より大幅に下方修正しています。

▼中期経営計画『Vision 2020』 2017年8月9日開示

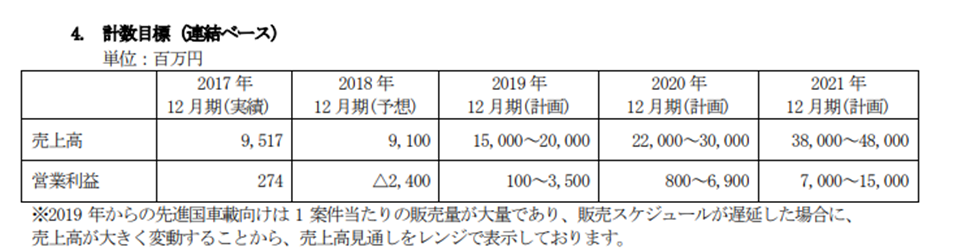

▼中期経営計画『Vision 2020』 2018年8月9日開示

2020年の計画の数値でいうと

2017年→2018年発表

売上 400億円→220億~300億円

営業利益 100億円 →8億円から69億円

とレンジの上限でも売上で75% 営業利益で69%の数字です。

中央値をとれば売上65% 営業利益38.5%という数字で半減に近い数字です。

中期経営計画『Vision 2020』 2017年8月9日開示時には、

8月9日 終値 1,750円 8月10日 終値 1,956 と+206円と大幅上昇しています。

中間決算を経て、8月24日終値2,350円まで上昇し、8月31日終値は2,326円でした。

中期経営計画『Vision 2021』 2018年8月9日開示時には、

8月9日 終値 1,284円 8月10日 終値 984 マイナス200円とストップ安を経験しています。中間決算を経て、8月21日終値791円まで下がり、8月31日終値は927円でした。

つまり、市場の期待を大幅に下回る非常に低い目標の中期経営計画でした。

● 低い目標だった中期経営計画も達成できず

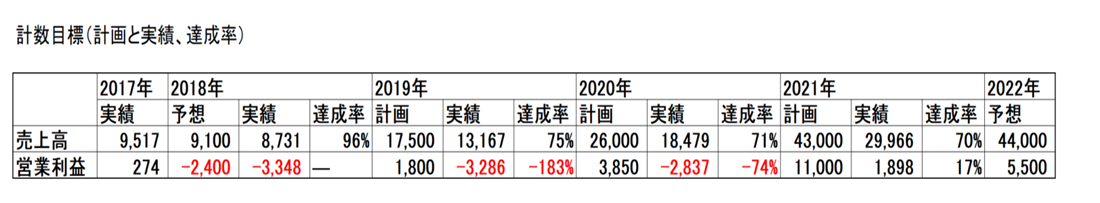

↓の表は、計数目標の計画と実績、達成率を示したものです。

単位:売上高、営業利益の単位は百万円

計画(2019年、2020年、2021年)は売上 15,000~20,000, 22,000~30,000, 38,000~48,000

営業利益は、100~3,500, 800~6,900, 7,000~15,000とレンジで開示していますが、

計算の便宜上、中央値を採用しています。

売上の4年間(2018年の予想と2019年から2021年までの計画)の達成率平均は78%です。

利益は黒字の年は2021年だけで、2021年の達成率は17%です。

結果としては、計画未達成(不合格)と評価されます。

2018年から2019年と計画実行の初期段階で、不調だったようです。

詳しく調べていませんが、

リチウムイオン電池、セパレーターの単価下落→対中国企業、米国企業の販売低下→LGへのシフト→サムスンSDIへのシフトといった過程で、計画通りに進捗しなかった点

があったのでしょう。

2020年以降は、新型コロナウイルスの問題など想定外のことも多かった点が考えられます。

ただし、売上については1年遅れて達成、営業利益については2年遅れて達成ということがわかります。

2020年の売上実績は、前年2019年の計画上の売上数値を超えています。

2021年の売上実績も、前年2020年の計画上の売上数値を超えています。

2021年の営業利益実績は、19億円は、2019年の営業利益計画18億円を超えています。

新型コロナウイルスの特殊事情を考慮すれば、それほど悪い結果ではないようです。

■中期経営計画の開示はあるか

以前と同じように8月9日(火)ごろに中期経営計画の開示があるかは不明です。

仮にあった場合は、株価は大きく上下する可能性がありそうです。

ただ、最近のダブルスコープの開示内容を見ると、株価をかなり意識していると思われます。

そのため、仮にあったとしても、株価を大幅に下落させるような中期経営計画とならない可能性が高そうです。

『テストできた、80点は確実』

— 令和の未来カエル (@chanmabou) 2022年7月25日

去年 『ごめん、60点』

今年 『どや、95点や』

去年まで逆のタイプのダブルスコープ。

ダブスコのIR、今年は覚醒か。

そういえば、テレ東WBSで放送された

IR担当の大内取締役の表情、昔の印象と違い、明るかったな。

開示の内容、タイミングもいいんじゃない。 pic.twitter.com/CQe8fVnHu8

■長期の業績から株価が高いか低いか判断できる本

5年先ぐらい長期の業績から株価が高いか低いか判断できるようになるための書籍を紹介します。

伝説のファンドマネージャーの手法が初心者でも使える

機関投資家の投資判断がわかるとともに、

10倍株銘柄の選別法、売り時・買い時の見極め方も

5つのポイントでわかる画期的な1冊。

です。

『伝説のファンドマネージャーって多すぎない』と突っ込みを入れたくなりますが、将来の利益、割引率、成長率から、今の株価水準が適当か、売り時、買い時もわかる本だと思います。

奇を狙った本でなく、株式投資の基本的な知識は理解して、機関投資家のようなプロと同じレベルの思考をしたい方、機関投資家のようなプロの思考方法を知りたい方におすすめの本だと思います。

予想のいらないというのは、財務、業績の数字(予想も含む)から、株価は計算できるという意味だと思います。

大きな本屋だとだいたい置いてあるので、立ち読みしてもいいと思います。

電子書籍で試し読みもできます。

■前回のブログ

読んで頂き、ありがとうございました。

誤字脱字、乱文雑文、すいません。

素人が趣味で書いているブログですので、その点を留意して、情報の正確性などご容赦ください。

以 上です。