W-SCOPE 2021年12月期第3四半期決算のプラス面とマイナス面

■はじめに

ダブル・スコープ(6619)の 2021年12月度3Q決算について、プラス面、マイナス面を考えてみました。限界利益率を参考に、売上とともに増える営業利益(率)も予想しています。

以下のブログと重複する内容もありますが、参考になる方がいれば幸いです。

■目次

■プラス面

●売上がYtoYで71%増加

●売上がQtoQで16%増加

●営業利益も黒字化(黒転)

●限界利益率60.18%と改善(2020年第3四半期限界利益率51.52%)

●自己資本比率も改善

対前年度比3Qまでの累計で、売上高は71%増と非常に高い成長率(118億円→203億円)を達成しています。

前四半期との比較、QtoQ(66億円→76億円)でも、16%と高い成長率です。

3Q累計営業利益も4億円の黒字化して、前期3Q累計営業赤字 33億円から大きく改善しています。

なお、営業キャッシュフローの開示は、四半期ごとでなく半期ごとですが、2020年下期以降、黒字化しています。

営業キャッシュフローは、

2020年前期 マイナス3億円でしたが 後期 プラス4億円 2021年前期 プラス23億円

とすでに黒字が定着しています。

限界利益率が前期から51%から60%と大きく改善していることも注目したいです。

今期予想の売上が280億円で営業利益が12億円とすると、費用は268億円で、限界利益率が60%とすると固定費は168億円、変動費が100億円です。

売上が今期予想の2倍の560億円となった場合に、変動費が売上と同じ比率で増えるとして200億円、固定費が変わらず168億円だとすると、

営業利益は192億円(営業利益率 34%)です。

もちろん、固定費は人件費、工場の設備の賃料や償却費も含みますから、売上が増えても全く変わらないということはないと思います。

売上が2倍、変動費が2倍、固定費が1.5倍で計算した場合も、営業利益は108億円(営業利益率 19%)です。

売上が今期予想の3倍の840億円となった場合に、変動費が売上と同じ比率で増えるとして300億円、固定費が1.5倍になったとして168億円だと、

営業利益は288億円(営業利益率 34%)です

売上が3倍の840億円となった場合に、変動費が売上と同じ比率で増えるとして300億円、固定費が2倍になったとして336億円だと、

営業利益は204億円(営業利益率 24%)です。

ダブルスコープは、2016年12月末期は、売上90億円、営業利益24億円、26%の営業利益率を計上しているので、

20%程度の営業利益は達成可能な事業のようです。

なお、限界利益=売上-変動費で計算されますから、変動費率が変わらなければ、売上、固定費が増え方によっては限界利益率は変わらず、上記は4パターンはいずれも、限界利益率は64%です。

なお、W-SCOPEは2025年の連結売上高7億USDを計画していますが、1ドル120円換算だと、840億円で、2021年度の売上3倍の数字と一致します。

20%程度の営業利益は達成可能だと考えると、株価も強気で考えられます。

限界利益=売上-変動費で、限界利益率=限界利益 ÷ 売上高 で計算できます。

売上-変動費-固定費=利益ですから、限界利益には固定費と利益の合計とも一致します。

限界利益(率)については、以下のブログでも解説していますが、セパレーターは7割程度の限界利益率が可能だという崔社長は以前発言しています。

ダブル・スコープがセパレータ事業で創業した理由-エルピーダメモリのような敗者になるのか- - 令和の未来カエルのブログ

自己資本比率も、WCPの株式の一部の売却により資金調達 約160億円相当、また、 WSKの増資、約520億ウォン(約50億円)により、2Q 22%から3Q:36%に大きく改善しています。流動比率、当座比率も資金繰りによるまさかの倒産という心配もなさそうです。

この点については、後ほど紹介するLen*****さんの資料もご参照ください。

流動比率:流動比率(%)= 流動資産 ÷ 流動負債 ×100

当座比率:当座比率(%) = 当座資産 ÷ 流動負債 × 100

■マイナス面

●通期の営業利益 35億から12億円に下方修正

●経常利益10億円の期初予想は取り下げ

●疑義注記外れず

生産計画改善の遅れや物流費の上昇により、通期の営業利益 35億から、12億円に下方修正しています。

経常利益10億の期初予想については、WCPの転換社債オプション評価損の算定が難しいことから、見通しを発表していないが、営業利益の下方修正から、期初予想より減ることは確実でしょう。

継続企業の疑義注記から外れることを期待しましたが、

財務制限条項に抵触していた長期借入金を全額返した結果、長期借入金に関わる財務制限条項に抵触している状態は解消しましたが、疑義注記の解消は単体での営業キャッシュフローの黒字化、WSKの営業黒字化が必要なようです。

継続疑義注記企業はいつ外れるかは不明ですが、連結で大きな黒字を計上できる来期には、グループ内の取引などで単体、WSKの利益、営業キャッシュフローの計上も可能だと思うので、来期中には、疑義注記解消も可能でしょう。

■Len*****さんの資料

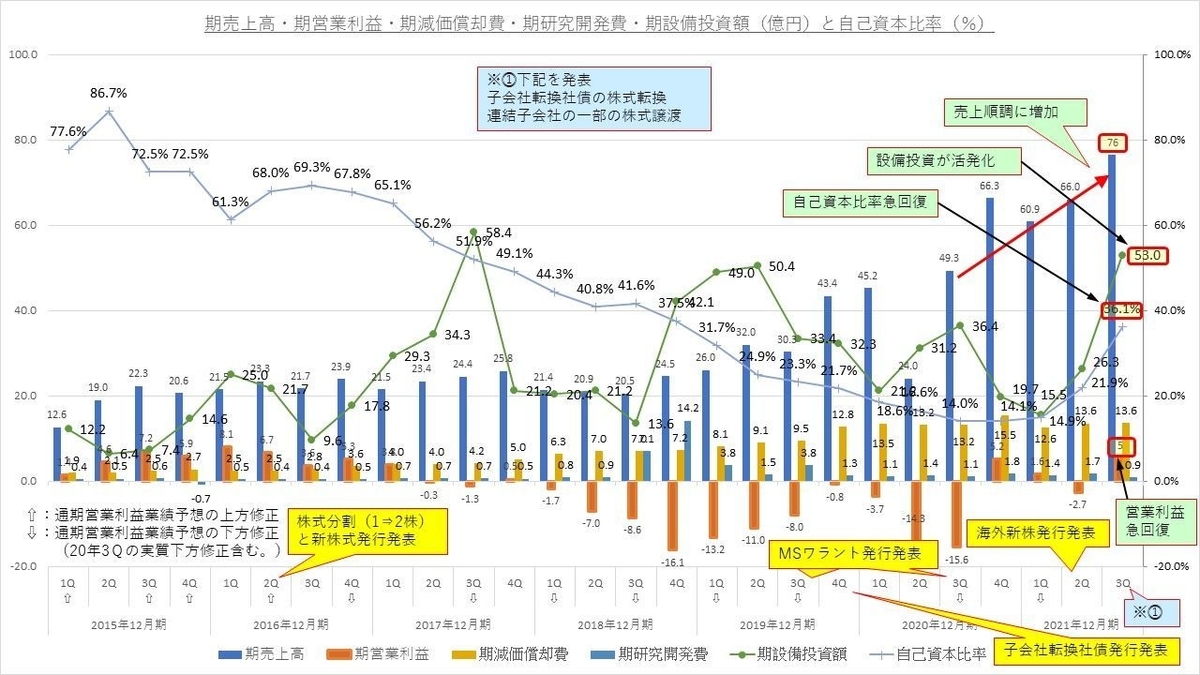

以下の画像は、Len*****さんと言う方からYahoo Fainanceのダブル・スコープ掲示板で2021年3Q決算発表後に共有頂いたものです。

ブログでの使用を許可頂きありがとうございました。

こういった表やグラフにすると、業績の成長、改善もよくわかります。Len*****さんのコメントとともに紹介します。

Len*****11月16日 14:55

3Qまでのここ6年間の財務状況のまとめを更新しました。

毎度の下方修正は想定通りでした。

前四半期(3Q)、連結子会社の一部株式譲渡により財務状況は相当に改善してきています。

自己資本比率は、(1Q⇒2Q⇒3Q:14.9⇒21.9⇒36.9%)。

四半期純利益は大幅な赤字ですが、営業CFについては24億円程度のプラスではないかと推定します。(あら計算ですが。)

あとは、早く定常的に経常利益、純利益が黒字になることを期待します。

Len*****11月16日 20:13

さて、売上が順調に増加し、それに伴うように設備投資も活発化して来ています。

2Q単は赤字に転落しましたが、3Q単で急回復し黒字化(-2.69⇒5.29億円)を達成しました。

4Q単の売上は3Q単(76.43億円)を大きく上回る予定(会社予想:決算説明資料P12のグラフより)のようなので、営業利益も3Q単(5.29億円)を大きく超えることを期待しています。(但し、毎回期待は裏切られますが。)

加えて、自己資本比率(2Q⇒3Q:21.9⇒36.1%)等の財務面も改善して来ましたので、今後が楽しみです。

■まとめ

プラス面とマイナス面の両方がありますが、売上の成長、営業利益の黒字化など私はW-SCOPEの将来(の株価)に自信が持てる決算と感じました。

来期以降は、利益の範囲で投資ができそうで、大規模な増資による株主価値の希薄化、需給悪化を気にする必要がなくなったとのは、頼もしいと思いました。

成長企業の場合、株価が上昇すると、高い株価を利用して、新株発行により、希薄化、需給悪化で株価が下がることも多いですが、そういった不安も少なくなりました。

なお、仮に新株発行により、増資があっても、WCPの株式を取得したハンラグループなど事業の提携先に、増資を引き受けてもらう可能性が高いように思え、希薄化の懸念はありますが、需給悪化により、株価の下落は起こらないと考えています。

継続注記企業の注記も外れ、時価総額が大きくなれば、大手の機関投資家の買いも期待できます。

業績のV字回復、利益の回復、成長を毎回の決算を楽しみ待っていれば、業績、利益に連動して、株価も上昇も楽しみに待てると思います。

そんな年に2022年はなることを期待しています。

■関連ブログ

■このブログの記事に興味を持った方へ

ダブル・スコープに興味を持った方が興味がありそうな本をいくつか紹介します。

ホンダは人材を育てるが、サムスンは競わせる。同様に、ホンダはゼロから研究開発に着手するが、

サムスンはM&Aで時間を買う――。ホンダとサムスンで技術開発をリードした筆者佐藤登氏が見た日本と韓国の比較産業論。

なぜ日本の電機大手が韓国企業に負けたのか、日本の製造業がグローバルで勝ち抜くために何が必要なのか。

その一端が明らかにしている本です。ダブル・スコープ、その売上の約8割を占めるサムソングループが、日本企業に勝てるのか、将来の占えるような情報がありそうです。

2019年の売上:131億円 サムスンSDI 48% LG CHEM 21% 東北村田製作所 10%

2020年の売上:184億円 サムスンSDI 77% LG CHEMと東北村田製作所は10%未満なので開示なし

参考銘柄:ダブル・スコープ6619

以上